Аналитика / Налогообложение / Получаем возмещение расходов от ФСС

Получаем возмещение расходов от ФСС

Известно, что больничный и декретный отпуска оплачиваются за счёт средств Фонда социального страхования. Однако любая компания может столкнуться с ситуацией, когда полагающиеся работнику выплаты превышают его отчисления в ФСС. Какие проблемы могут возникнуть в такой ситуации и как их решить, рассказывает Тамара Сударева, старший финансовый консультант компании «Налоговик»

24.11.2010«Московский бухгалтер»Расходы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством обеспечиваются из средств, формируемых за счёт уплаты соответствующих страховых взносов. Правоотношения по данному обязательному социальному страхованию регулируются Федеральным законом от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

С 01 января 2010 года правила назначения и выплаты пособий значительно изменились.

Участниками правоотношений по обязательному социальному страхованию являются:

- Страховщик — Фонд социального страхования Российской Федерации;

- Страхователь — организации, индивидуальные предприниматели, производящие выплаты физическим лицам;

Застрахованные лица — граждане Российской Федерации, а также постоянно или временно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства.

Порядок учёта и расходования средств обязательного социального страхования, утверждённый Постановлением ФСС РФ от 09 марта 2004 г. № 22, действовал до августа 2010 года. Постановлением ФСС РФ от 05 августа 2010 г. № 157 «О признании утратившим силу Постановления Фонда социального страхования Российской Федерации от 9 марта 2004 г. № 22» он был отменён.

Наряду с указанным документом с 01 января 2010 года, чтобы получить от территориальных органов ФСС средства на выплату страхового обеспечения, страхователи обязаны представить в фонд необходимые документы. Их перечень утверждён Приказом Минздравсоцразвития РФ от 04 декабря 2009 № 951н «Об утверждении перечня документов, которые должны быть представлены страхователем для принятия решения территориальным органом Фонда социального страхования Российской Федерации о выделении необходимых средств на выплату страхового обеспечения».

А что в перечне?

Итак, для получения возмещения расходов на обязательное социальное страхование страхователь обязан представить в территориальное отделение ФСС следующие документы:

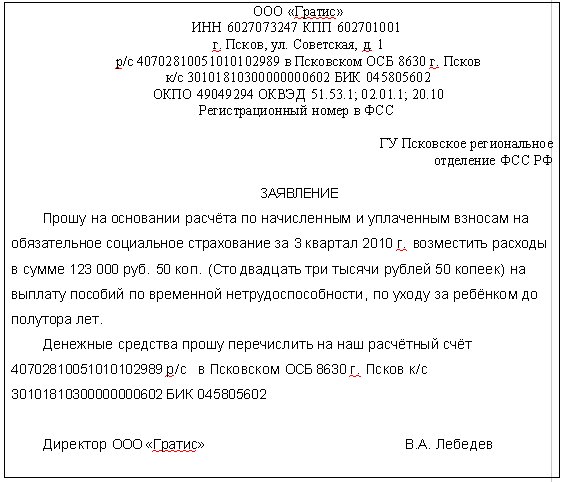

1. Письменное заявление страхователя. Оно имеет свободную форму, и там обязательно должны быть указаны следующие данные:

- Наименование и адрес предприятия, Ф. И. О., паспортные данные, адрес постоянного места жительства физического лица;

- Регистрационный номер страхователя в территориальном фонде социального страхования;

- Требуемая сумма;

Например:

2. Расчёт по начисленным и уплаченным страховым взносам на

обязательное социальное страхование. Форма 4-ФСС РФ (утверждена Приказом Министерства здравоохранения и социального развития Российской Федерации от 06.11.2009 г. № 871н). Расчёт предоставляется за соответствующий период, подтверждающий начисление расходов на выплату страхового обеспечения;

3. Копии подтверждающих обоснованность и правильность расходов по обязательному социальному страхованию документов (листки нетрудоспособности, справки, приказы, заявления). Все документы должны быть соответствующим образом заверены страхователем.

Представил документы – получил возмещение?

Казалось бы, страхователь исполнил все требования страховщика и обратился за возмещением средств, потраченных на выплату пособий работникам, предоставив Фонду все подтверждающие расходы документы. В соответствии с пунктом 3 статьи 4.6 Федерального закона № 255-ФЗ Фонд выделяет страхователю необходимые средства на выплату страхового обеспечения в течение 10 календарных дней с даты представления страхователем всех необходимых документов. Однако пункт 4 статьи 4.6. Федерального закона № 255-ФЗ содержит оговорку о возможности проведения проверки, в том числе и выездной, при рассмотрении обращения страхователя о выделении необходимых средств на выплату страхового обеспечения.

Итак, для того, чтобы убедиться в правильности произведённых страхователем выплат в пользу застрахованных лиц Фонд имеет право провести проверку, в том числе и выездную, а также затребовать от страхователя дополнительные сведения и документы. Если специалистами фонда в ходе проверки будут выявлены нарушения законодательства о социальном страховании, то выносится решение о непринятии таких расходов к зачёту в счёт уплаты страховых взносов в Фонд социального страхования Российской Федерации. Оно должно быть мотивированным и может быть обжаловано страхователем в вышестоящий орган страховщика или в суд.

Как показывает практика, обращение к вышестоящему органу страховщика не приносит результатов. Поэтому можно воспользоваться нормами пункта 2 статьи 54 Закона № 212-ФЗ, которые позволяют обратиться в оба органа одновременно. Не возбраняется и последовательная подача жалоб. В таком случае жалоба сначала подаётся в вышестоящий орган, и только после её рассмотрения следует обращаться в суд.

Среди прочих, закон предусматривает обязанность страхователя предъявлять для проверки в территориальные органы страховщика документы, связанные с начислением, уплатой страховых взносов в Фонд социального страхования Российской Федерации и расходами на выплату страхового обеспечения застрахованным лицам (пп. 6 п. 2 ст. 4.1 Федерального закона № 255-ФЗ).

Итог таков: страхователю нужно строго соблюдать порядок назначения и выплаты пособий по обязательному социальному страхованию, представлять по требованию специалистов ФСС все необходимые документы, и только тогда страхователь сможет реализовать своё право на возмещение из бюджета Фонда затраченных средств.

Зачем такие сложности?

В конце октября текущего года вступил в силу Федеральный закон от 04 октября 2010 г. № 257-ФЗ «Об исполнении бюджета Фонда социального страхования Российской Федерации за 2009 год», которым утверждён отчёт об исполнении бюджета ФСС РФ за 2009 год. Бюджет Фонда исполнен по доходам в сумме 440,0 млрд рублей, или 97,4% от прогнозируемых утверждённых показателей, и по расходам в сумме 448,5 млрд рублей, или 99% от указанных показателей.

По данным отчёта, в 2009 году значительно возросли расходы на выплату всех видов пособий по обязательному социальному страхованию. Рост расходов на выплату пособий по временной нетрудоспособности по сравнению с 2008 годом составил 12,8%, их сумма — 149 058,3 млн рублей; пособия по материнству и детству выросли на 30,7% и составили 137 084,9 млн рублей. Расходы на выплату пособий по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в целом составили 52 905,7 млн рублей.

В целом, превышение расходов бюджета Фонда над доходами (дефицит) составило 8 млрд рублей.

Поскольку именно страхователь осуществляет выплату страхового обеспечения застрахованным лицам при наступлении страховых случаев, то он вынужден принимать строгие меры контроля в отношении этих выплат.

Немного посчитаем

Для того, чтобы стало ясно, как возник дефицит средств на выплату социального обеспечения, приведём пример.

ООО «Гратис» применяет общую систему налогообложения.

Рассмотрим пример для одного отдельно взятого работника. За 9 месяцев 2010 г. база для исчисления страховых взносов составила 135 000 рублей. Исчислено взносов: 135 000 * 2,9% = 3915,00 рублей.

Предположим, что работник за 9 месяцев был болен 1 раз в течение 15 календарных дней. Его средний дневной заработок, исчисленный для назначения пособия, составил 547,95 руб. Этот показатель ниже максимального среднего дневного заработка, который составляет:

415 000 руб. : 365 дн. = 1136,99 руб.

Если стаж работника превышает 8 лет, тогда пособие назначается ему в размере 100%.

Сумма пособия за весь период нетрудоспособности равна:

547,95 руб. x 15 дн. = 8 219,25 руб.

В соответствии с законом первые 2 дня болезни сотрудника страхователь оплачивает за счёт собственных средств, остальные — за счёт средств Фонда социального страхования.

Доля пособия, возмещаемая за счёт ФСС России, равна:

547,95 руб. x 13 дн. = 7123,35 руб.

Исходя из рассчитанных данных, можно сделать вывод о том, что для полного покрытия страховой выплаты страховыми взносами работник должен перед наступлением страхового случая отработать не менее 16 месяцев.

Однако законодатель не связывает наступление страхового случая с периодом работы застрахованного лица. Трудовой стаж влияет только на размер выплаты, а не на получение страхового обеспечения.

И это ещё одна причина пристального внимания специалистов фонда социального страхования к расходам на выплату пособий страхователями.

Вернуть или зачесть

Несмотря на сложности законодательства и отсутствие в нём статичности налогоплательщик обязан приспосабливаться к его изменениям. Например, Приказ Минздравсоцразвития РФ от 04 декабря 2009 г. № 951н, в котором сказано, какими документами страхователям-работодателям следует оправдывать расходы на обязательное социальное страхование, и обращено внимание на то, что специалисты ФСС имеют право затребовать и другие документы, подтверждающие законность и целесообразность понесённых расходов.

Если сумма начисленных пособий на обязательное социальное страхование превышает взносы в ФСС России, у страхователя есть два способа избавиться от возникшей переплаты:

- зачесть превышение в счёт предстоящих платежей по страховым взносам, поступаемым в ФСС России;

- обратиться за выделением средств, необходимых для выплаты пособия. Такие правила предусмотрены частью 1 статьи 26 Закона от 24 декабря 2009 г. №212-ФЗ, частью 2 статьи 4.6 Закона от 29 декабря 2006 г. №255-ФЗ.

Зачёт суммы взносов осуществляется на основании письменного заявления плательщика страховых взносов по решению органа контроля за их уплатой. Этот вывод следует из пунктов 6,7 статьи 26 Федерального закона № 212-ФЗ. Форма заявления о зачёте сумм излишне уплаченных страховых взносов, пеней, штрафов утверждена Приказом Минздравсоцразвития РФ от 11 декабря 2009 г. № 979н. Для зачёта страхователю придётся написать заявление по форме 22-ФСС РФ. В течение 10 дней с момента подачи заявления страховщик примет решение о зачёте сумм излишне уплаченных страховых взносов, пеней, штрафов по форме 25-ФСС РФ.

Причём возможность вернуть или зачесть сумму превышения расходов на социальное страхование над взносами, подлежащими к уплате, можно за определённый месяц, не дожидаясь окончания квартала. Такие разъяснения содержатся в Письме ФСС от 21 июня 2010 г. № 02-03-13/08-4917. Если расходы на выплату пособий (больничных, декретных, детских) в определённом месяце превысили сумму взносов в ФСС, начисленных за этот период, страхователь имеет право обратиться в территориальный орган Фонда социального страхования Российской Федерации за необходимыми средствами в порядке, установленном статьёй 4.6 Федерального закона от 29 декабря 2006 г. № 255-ФЗ. Организация — страхователь также может зачесть сумму превышения расходов на выплату страхового обеспечения в счёт предстоящих платежей страхователя по данному виду обязательного социального страхования.