Аналитика / Налогообложение / Порядок учета премий в расходах по УСН

Порядок учета премий в расходах по УСН

Каждый работодатель сам решает, выдавать ли сотрудникам премии, и если да, то как часто. Премии могут быть ежемесячными, ежеквартальными, разовыми по случаю определенных событий, за выполнение особых заданий и т. п. Однако независимо от того, какую премию вы решили выплатить, на нее нужно оформить отдельный приказ о поощрении. Составить приказ вы можете либо в свободной форме, либо при желании можете использовать унифицированные бланки, утвержденные постановлением Госкомстата России от 05.01.2004 № 1. В нем содержится два документа: форма № Т-11 — для поощрения одного человека и форма № Т-11а — нескольких. Чтобы на основании оформленного приказа списать расходы при УСН, необходимо выполнить два условия

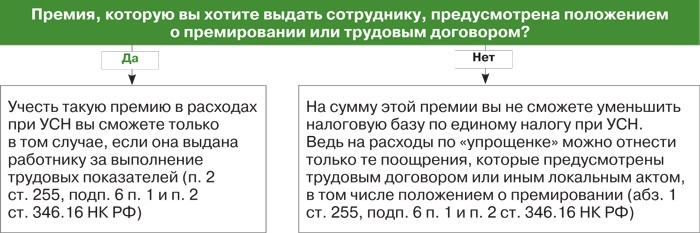

27.08.2013Журнал «Упрощенка»Первое условие — порядок выплаты премии должен быть прописан в локальном акте, например в положении о премировании (абз. 1 ст. 255, подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ). А в трудовом договоре — стоять ссылка на этот документ (письмо Минфина России от 22.09.2010 № 03-03-06/1/606). Либо порядок премирования может быть прописан непосредственно в трудовом договоре.

Второе условие — премия должна быть выдана сотруднику за выполнение трудовых показателей. То есть она является выплатой стимулирующего характера (п. 2 ст. 255,подп. 6 п. 1и п. 2 ст. 346.16 НК РФ).

Если все условия выполнены, сумму поощрения включите в расходы при УСН в момент ее выплаты работнику (п. 2 ст. 346.17 НК РФ).

В ситуации, когда хотя бы одно из условий нарушено (премия не предусмотрена положением или она выдана не за труд, а например, к празднику), списать сумму поощрения на затраты будет уже проблематично. Поскольку такая премия уже не относится к стимулирующим выплатам за выполнение сотрудником трудовых обязанностей. Такое разъяснение дает Минфин России в своих письмах от 21.02.2011 № 03-03-06/4/12 и от 21.07.2010 № 03-03-06/1/474, и хотя они адресованы плательщикам налога на прибыль, их в полной мере можно использовать и «упрощенцам». Поскольку плательщики УСН определяют расходы на оплату труда по правиламглавы 25 НК РФ.

А вот в бухучете вы сможете списать на расходы все виды премии. Причем вне зависимости от того, предусмотрены ли они положением о премировании и связаны ли с трудовыми заслугами работников. Премия всегда будет относиться на расходы, различен лишь счет списания затрат. Так, премии, выплаченные за трудовые показатели сотрудникам, списываются на расходы по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»). Их начислите проводкой:

ДЕБЕТ 20 (23, 25, 26, 28, 29) КРЕДИТ 70

— начислена премия за выполнение производственных показателей.

Поощрения, не связанные с выполнением трудовых обязанностей, относят на прочие расходы (п. 11 ПБУ 10/99). Их отразите записью:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 70

— начислена непроизводственная премия.