Аналитика / Налогообложение / Ставка НДС и счет-фактура при реализации коммунального ресурса

Ставка НДС и счет-фактура при реализации коммунального ресурса

МУП является РСО и реализует коммунальный ресурс исполнителю коммунальной услуги для населения – управляющей организации. Тариф для населения, утвержденный регулирующим органом, включает в себя НДС. Может ли предприятие при реализации коммунального ресурса исчислять НДС расчетным методом (использовать налоговую ставку 18/118)? Каким образом в описанной ситуации заполняется счет-фактура?

05.09.2018Про предъявление НДС к уплате покупателю.

Согласно п. 1 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав плательщик НДС дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к уплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога.

Напомним, на основании п. 1 ст. 424 ГК РФ исполнение договора оплачивается по цене, установленной соглашением сторон. Однако в предусмотренных законом случаях при исполнении договора применяются цены (тарифы, расценки, ставки и т. п.), устанавливаемые или регулируемые уполномоченными государственными органами и (или) органами местного самоуправления.

Как разъяснил Пленум ВАС в Постановлении от 17.11.2011 № 72 «О некоторых вопросах практики рассмотрения споров, связанных с расчетами за коммунальные ресурсы», согласно правилам гл. 21 НК РФ реализация коммунальных ресурсов ресурсоснабжающими организациями исполнителям коммунальных услуг облагается НДС. В связи с этим, основываясь на п. 1 ст. 168 НК РФ, при выставлении счетов за реализуемые коммунальные ресурсы РСО обязана предъявить к уплате покупателю этих ресурсов (исполнителю коммунальных услуг) соответствующую сумму НДС. Причем при ее определении необходимо знать, учтен ли налог регулирующим органом при установлении размера регулируемой цены (тарифа). Так, если при утверждении размера тарифа регулирующий орган включил в него сумму НДС, у РСО отсутствуют основания для предъявления к уплате покупателю (исполнителю коммунальных услуг) налога сверх утвержденного тарифа.

Ставка НДС.

Сумма НДС при определении налоговой базы в соответствии со ст. 154 – 159, 162 НК РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Это общее правило, закрепленное в п. 1 ст. 166 НК РФ. Случаи, когда с целью исчисления НДС используется расчетная ставка (10/110 или 18/118), перечислены в п. 4 ст. 164 НК РФ:

- получение денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;

- получение оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, установленных п. 2 – 4 ст. 155 НК РФ;

- удержание налога налоговыми агентами в соответствии с п. 1 – 3 и его исчисление согласно п. 8 ст. 161 НК РФ;

- реализация имущества, приобретенного на стороне и учитываемого с налогом в силу п. 3 ст. 154 НК РФ;

- реализация сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

- реализация автомобилей по правилам п. 5.1 ст. 154 НК РФ;

- реализация ответственными хранителями и заемщиками материальных ценностей на основании п. 11 ст. 154 НК РФ;

- передача имущественных прав согласно п. 2 – 4 ст. 155 НК РФ;

- иные случаи, когда в соответствии с Налоговым кодексом сумма налога должна определяться расчетным методом.

Как подчеркивают судьи, расчетная ставка 18/118 применяется только в случаях, прямо предусмотренных п. 4 ст. 164 НК РФ. Реализация товаров (работ, услуг) по государственным регулируемым ценам не входит в перечень операций, при осуществлении которых применяется расчетная ставка (10/110 или 18/118). Поэтому в описанной ситуации (при реализации для населения коммунального ресурса с применением тарифа, утвержденного регулирующим органом с учетом НДС) не может использоваться расчетная ставка 18/118, ставка налога в данном случае составляет 18 %. В свое время Минфин указал на это в Письме от 17.09.2014 № 03‑07‑РЗ/46588.

Согласно ст. 164 НК РФ обложение НДС товаров (работ, услуг), реализуемых по государственным регулируемым ценам (тарифам), производится по налоговой ставке 18 % (10 %). В связи с этим цена (тариф) таких товаров (работ, услуг) должна формироваться с учетом НДС по ставке 18 % (10 %).

При этом следует учитывать, что налоговая база при реализации коммунального ресурса определяется в общем порядке, установленном в абз. 1 п. 1 ст. 154 НК РФ, – как стоимость товаров, исчисленная исходя из цен (тарифов), без включения НДС.

Счет-фактура.

Счет-фактура согласно п. 1 ст. 169 НК РФ выступает в качестве документа – основания для принятия покупателем предъявленных продавцом сумм НДС к вычету, но при условии, что он составлен правильно.

В соответствии с п. 5 данной статьи в счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны среди прочего:

- цена (тариф) за единицу измерения (при возможности ее отражения) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, – с учетом суммы налога. Поэтому если тариф на коммунальный ресурс для населения утвержден регулирующим органом с учетом НДС, то в графе 4 счета-фактуры приводится тариф, включающий в себя налог, с учетом суммы налога (пп. «г» п. 2 Правил заполнения счета-фактуры, применяемого при расчетах по НДС);

- стоимость товаров (работ, услуг), имущественных прав за все количество поставленных (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога (фиксируется в графе 5 счета-фактуры);

- налоговая ставка (в рассматриваемой ситуации – 18 %). Она отражается в графе 7 счета-фактуры;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок (это графа 8 счета-фактуры);

- стоимость всего количества поставленных (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога (графа 9).

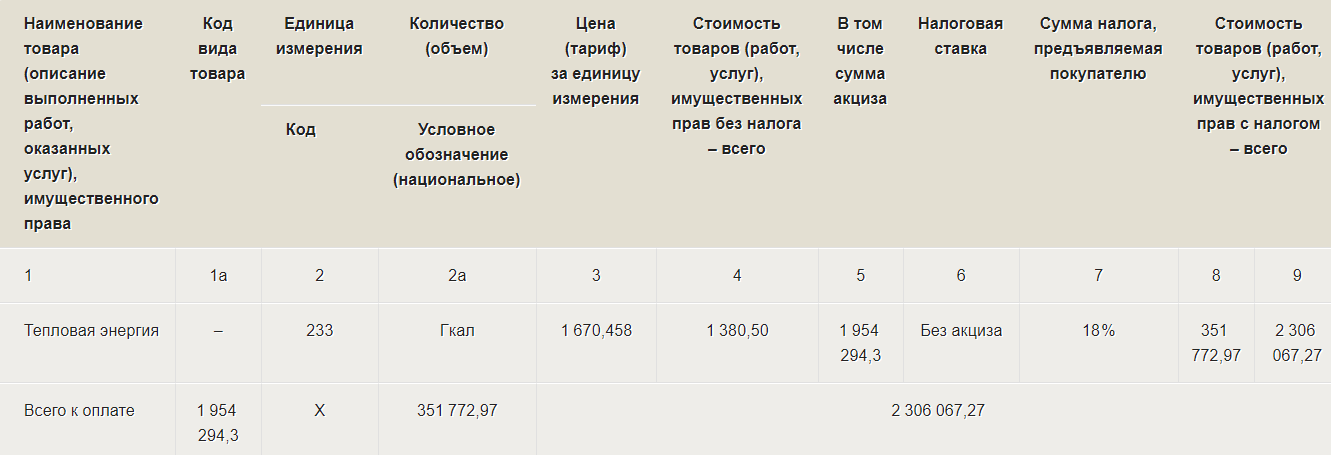

Пример

РСО реализовала УК тепловую энергию в количестве 1 670,458 Гкал по тарифу для населения, установленному регулирующим органом с учетом НДС, в размере 1 380,50 руб./Гкал.

Приведем фрагмент заполнения счета-фактуры в указанной ситуации.

* * *

Предприятие (РСО) при реализации коммунального ресурса исполнителю коммунальной услуги – УК при определении налоговой базы по НДС должно применять налоговую ставку в размере 18 % (расчетная ставка – 18/118 – не используется) вне зависимости от того, утвержден регулирующим органом тариф с учетом или без учета НДС. Этот момент важно учитывать при заполнении счета-фактуры. Если тариф включает в себя НДС, в графе 4 счета-фактуры должен быть указан тариф с учетом суммы налога.

Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение, №8, 2018 год