Аналитика / Налогообложение / Примеры заполнения налоговой декларации 3-НДФЛ в случае получения вычета по операциям с ценными бумагами

Примеры заполнения налоговой декларации 3-НДФЛ в случае получения вычета по операциям с ценными бумагами

Как считать финансовый результат, если прибыль (убытки) были получены от разных брокеров?

19.06.2017Российский налоговый порталАвтор: Татьяна Суфиянова (консультант по налогам и сборам)

Данная статья посвящена вопросу расчета общего финансового результата по операциям с ценными бумагами, если налогоплательщик работал с несколькими брокерами.

Многие читатели спрашивают нас – как можно зачесть прибыль, полученную в 2016 году у одного брокера, с убытком, который был получен у второго брокера? Я хочу показать, как правильно делать расчет, и в каком случае гражданин вправе претендовать на получение налогового вычета по НДФЛ.

Представим себе несколько ситуаций, чтобы был понятен принцип расчета.

Пример первый – гражданин осуществлял торговые операции с ценными бумагами и ФИССами (финансовыми инструментами срочных сделок) в 2016 году. Работал он сразу с двумя брокерами. Оба брокера – это российские компании. По брокеру «А» по итогам 2016 года была получена прибыль по операциям с ценными бумагами и данные были отражены в справке 2-НДФЛ.

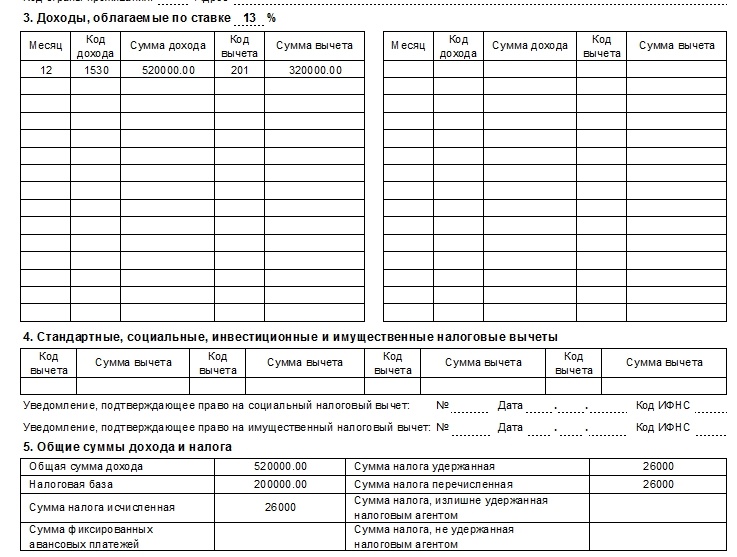

Доход по коду «1530» = 520 000 рублей, расходы на приобретение ценных бумаг составили 320 000 рублей, и они отражены (как показано на рисунке) по коду «201».

Получаем налоговую базу в сумме 200 000 рублей, с которой был удержан НДФЛ в размере 26 000 рублей.

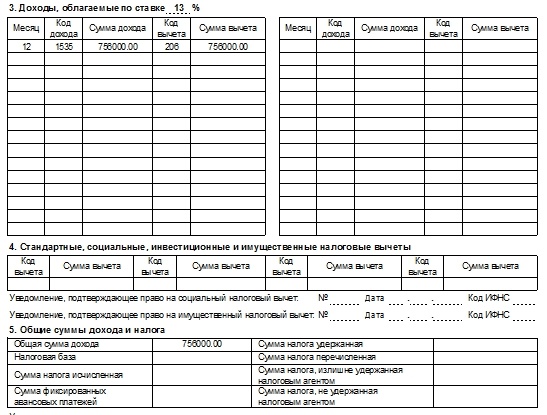

По второму брокеру был получен убыток: доходы по опционам на акции (код дохода «1532») в размере 756 000 рублей, а расходы составили 800 000 рублей (код «206»).

Но, как мы видим, в справке 2-НДФЛ не отражается итоговая сумма убытка. В справке 2-НДФЛ учитывается только часть расходов, которая «покрывает» сумму полученного дохода. Чтобы точно увидеть сумму убытка и сумму расходной части, надо взять налоговый регистр (его выдают брокеры) и там будет расписано – какой расход был получен в том или ином году.

Получается, что данные в декларацию по первому брокеру мы вносим со справки 2-НДФЛ, а по второму брокеру мы должны занести данные и со справки2-НДФЛ, и с другого документа (налоговый регистр или справка об убытках), который нам поможет рассчитать точную сумму полученного убытка. Итак, мы занесли все данные в состав налоговой декларации 3-НДФЛ. Вправе ли налогоплательщик вернуть налог, уплаченный с прибыли по операциям с ценными бумагами в счет полученного убытка по опционам?

Да, вправе налогоплательщик уменьшить налоговую базу по операциям с ценными бумагами 200 000 рублей на сумму полученного убытка по опционам на 44 000 рубля. И в итоге он сможет вернуть НДФЛ в размере 13% от 44 000 рублей = 5 720 рублей.

Скачать пример заполнения налоговой декларации 3-НДФЛ вы сможете на нашем сайте.

Пример второй – давайте усложним немного задачу и добавить третьего брокера (иностранного). Данные по иностранному брокеру заносятся чуть иначе, чем у российского. Зарубежный брокер вам никогда не даст на руки справку по форме 2-НДФЛ, потому что он не является налоговым агентом и не работает в рамках российского налогового законодательства. Для того, чтобы узнать – какая сумма убытка была получены, вам надо запросить у вашего зарубежного брокера отчет по всем торговым операциям и «перевести» его в рубли, иными словами, привести в соответствие с НК РФ.

Давайте представим себе, что у иностранного брокера были совершены следующие торговые операции по ценным бумагам:

– покупка бумаги 11.07.2016 года 2000 шт по 25,26 долларов;

– продажа бумаг 10.10.2016 года 850 шт по 26,01 долларов.

Для того, чтобы привести данные в «рублевый» вариант, нам надо сделать расчет полученной прибыли (убытка) по курсу Центрального банка на день совершения сделки.

Курс доллара на 11.07.2016 года = 64,2488 рублей.

Курс доллара на 10.10.2016 года = 62,3031 рублей.

Продали бумаги на сумму 850 х 26,01 х 62,3031 = 1 377 428,09 рублей.

Куплены эти бумаги были 850 х 25,26 х 64,2488 = 1 379 485,98 рублей.

Почему мы в расчет берем только 850 штук купленных бумаг, а не все 2000 штук (как задано в условии задачи)? Потому что расходы надо считать только те, которые пошли на проданные бумаги. Остаток бумаг 2000 – 850 = 1150 штук будет идти в расчет в том году, в котором наш трейдер продаст это количество бумаг.

Из расчета мы можем видеть, что получен убыток. Почему? Потому что из-за разницы в курсе мы наблюдаем «падение». Итого убыток у нас равен = 2 057,89 рублей. И 13% от этой суммы полученного убытка налогоплательщик вправе вернуть налог.

Посмотрите и скачайте пример заполнения декларации 3-НДФЛ в случае работы с тремя брокерами (один из которых иностранный). Если в первом примере гражданин возвращает 5 720 рублей, то в случае добавления иностранного брокера ему положен возврат 5 720 + 267 рублей.

Итак, подведем итог – налогоплательщик вправе делать зачет убытков не только за прошлые годы, но и за текущий период. Причем, «внутри» года можно зачесть убыток с кода «1532» на «1530», как было показано в нашем примере.

Скачать пример заполнения декларации 3-НДФЛ для второго примера.

Пишите нам свои вопросы, описывайте свои ситуации, и мы для вас подготовим примеры заполнения налоговых деклараций 3-НДФЛ и инструкции по подготовке пакета документов.