Аналитика / Налогообложение / Отражаем расходы на уборку снега

Отражаем расходы на уборку снега

Минфин России запрещает учитывать расходы на уборку и вывоз снега при расчете «упрощенного» налога. Судьи же утверждают, что такие затраты являются материальными, а поэтому могут быть учтены в налоговой базе

15.02.2013«Актуальная бухгалтерия»Укомпаний снова возникают традиционные «зимние» расходы на уборку и вывоз снега, реагенты, противогололедные наклейки, настилы и прочее. Можно ли учитывать такие затраты при расчете «упрощенного» налога?

Нередко, согласно договору аренды зданий, фирма обязана содержать их в технической исправности, предупреждать аварийные состояния. В зимнее время необходимо счищать с крыш снег, сбивать наледь, убирать и вывозить снег с прилегающей территории для обеспечения доступа машин и прохода пешеходов к зданиям. Как правило, уборку и вывоз снега производит сторонняя организация по договору. Перечень расходов, которые фирма на УСН с объектом «доходы минус расходы» учитывает при расчете базы по «упрощенному», является закрытым1. Поэтому Минфин России утверждает, что затраты на оплату услуг сторонней организации по уборке и вывозу снега с прилегающей территории в налоговой базе не учитывают2.

Арбитры на стороне «упрощенцев». Так, была рассмотрена ситуация,3 в которой инспекция полагала, что индивидуальным предпринимателем на УСН нарушены положения статьи 346.16 Налогового кодекса при отнесении в расходы затрат, связанных с оплатой услуг по уборке снега. При этом налоговики ссылались на то, что эти затраты не предусмотрены перечнем материальных расходов, а также перечнем расходов, учитываемых при расчете «упрощенного» налога4. Суд, в свою очередь, напомнил, что при расчете данного налога учитывают, в частности, материальные расходы5. Одним из видов таких расходов являются затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями6. Таким образом, арбитры пришли к выводу, что расходы по оплате услуг сторонних организаций связаны с производственной деятельностью. Их как материальные затраты производственного характера относят в расходы. При этом факт выполнения работ контрагентами и их оплата в полном объеме были подтверждены актами, счетами, платежными поручениями.

Как видим, Минфин России запрещает «упрощенцам» учитывать «зимние» расходы при расчете налога на УСН. Суды же, наоборот, утверждают, что такие затраты являются материальными, а значит, могут быть учтены при расчете «упрощенного» налога. Фирма на УСН может придерживаться безрискового способа, предложенного финансовым ведомством. Также она может рискнуть и учесть указанные расходы при расчете налоговой базы. При этом, чтобы максимально обезопасить себя от претензий инспекторов, рекомендуем создать внутренние документы (например, приказ директора) с обоснованием понесенных «зимних» расходов. Подобным обоснованием могут быть условия договора аренды, в соответствии с которыми фирма должна содержать здания в технической исправности и предупреждать аварийные состояния. Также обоснованием расходов на уборку снега, реагенты, противогололедные наклейки и настилы может быть забота фирмы о безопасности сотрудников и клиентов.

Бухгалтеру нужно помнить, что все расходы должны быть документально подтверждены. Поэтому у него в наличии должны быть акты выполненных работ по уборке и вывозу снега, товарные накладные на приобретение наклеек, настилов и реагентов. В таком случае фирма на УСН сможет учесть рассматриваемые «зимние» затраты при расчете «упрощенного» налога в составе материальных расходов. Однако претензии налоговиков в связи со сложившейся позицией Минфина России не исключены.

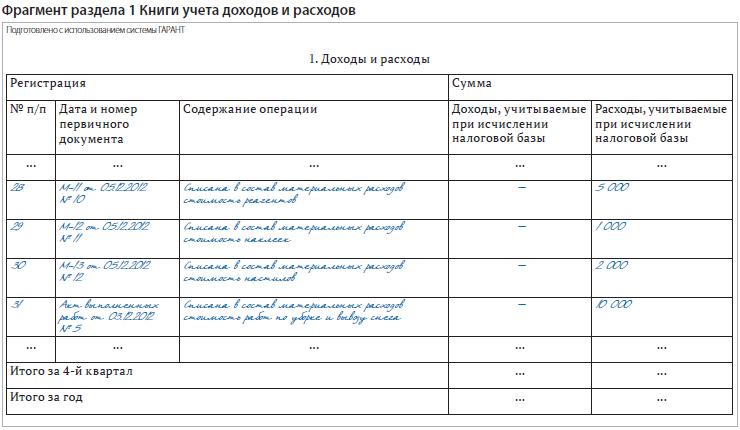

Пример

Фирма на УСН для своей деятельности арендует здание. В декабре она понесла расходы на оплату услуг по уборке и вывозу снега (10 000 руб.), а также приобрела реагенты (5000 руб.), наклейки (1000 руб.) и настилы (2000 руб.). Акты выполненных работ и товарные накладные у фирмы есть. Все расходы оплачены. Кроме того, директор издал приказ о том, что фирма вынуждена понести и оплатить эти «зимние» расходы, а также отразить их в учете в составе материальных расходов7. Ведь условиями договора аренды прямо предусмотрено, что фирма должна содержать здания в технической исправности и предупреждать аварийные состояния. Обоснованием приобретения реагентов, противогололедных наклеек и настилов в документе была указана забота фирмы о безопасности сотрудников и клиентов.

Фирма ведет бухгалтерский учет в полном объеме. Работы по уборке и вывозу снега, выполненные сторонней фирмой, непосредственно связаны с содержанием офисного здания. Их стоимость (с учетом НДС) признается в составе расходов по обычным видам деятельности на дату подписания акта выполненных работ8.

ДЕБЕТ 26 КРЕДИТ 60

– 10 000 руб. — стоимость работ по уборке и вывозу снега отражена в составе расходов по обычным видам деятельности;

ДЕБЕТ 60 КРЕДИТ 51

– 10 000 руб. — работы по уборке и вывозу снега оплачены.

Приобретенные реагенты, наклейки и настилы фирма учитывает в составе материалов9, а при отпуске в использование — в составе расходов по обычным видам деятельности10.

ДЕБЕТ10 КРЕДИТ 60

– 8000 руб. (5000 + 2000 + 1000) руб. — приобретены реагенты, настилы и наклейки;

ДЕБЕТ 60 КРЕДИТ 51

– 8000 руб. — оплачены реагенты, настилы и наклейки;

ДЕБЕТ 26 КРЕДИТ 10

– 8000 руб. — реагенты, настилы и наклейки отпущены в использование.

Отметим, если бы фирма решила не рисковать, то есть не учитывать рассматриваемые расходы при расчете «упрощенного» налога, она не отразила бы эти затраты в книге учета доходов и расходов.

Постановление ФАС Западно-Сибирского округа от 03.02.2010 г. по делу № А46-13159/2009

<...> расходы предпринимателя по оплате услуг, <...>, связаны с его производственной деятельностью и как материальные расходы производственного характера подлежат отнесению на расходы при определении налоговой базы по единому налогу по УСН, кроме того, то обстоятельство, что территория базы, на которой осуществлялась уборка и вывоз снега, предоставляется предпринимателем в аренду, не исключает производственного характера этих работ.

Чтобы максимально обезопасить себя от претензий налоговиков, необходимо создать внутренние документы (например, приказ директора) с обоснованием понесенных «зимних» расходов

Можно ли включить в расчет «зимние» расходы?

Напрямую затраты, связанные с уборкой и вывозом снега, не предусмотрены статьей 346.16 Налогового кодекса, поэтому их отнесение в состав расходов, учитываемых при расчете «упрощенного» налога, вызовет претензии инспекторов. Данное положение не касается случаев, когда работы по очистке территории выполнены собственными силами. Так, затраты на покупку реагентов, настилов и прочего включают в состав расходов в качестве материальных затрат. Приобретенную спецтехнику, которая относится к основным средствам, списывают в расходы через амортизацию. Своим сотрудникам, выполняющим работы по уборке и вывозу снега, зарплату начисляют в общем порядке.

Также минимальны риски предъявления претензий к «упрощенцам», для которых приобретаемые снегоуборочные работы являются составной частью оказываемой ими конечной услуги (когда без этих работ невозможна реализация собственной услуги или ведение собственного вида деятельности (подп. 6 п. 1 ст. 254 НК РФ)). В частности, к таким фирмам относятся те, чей вид деятельности связан с оказанием услуг по уборке территорий, управляющие компании, обязанные содержать в порядке придомовые территории и т. п.

Остальным фирмам на УСН, скорее всего, придется отстаивать свою позицию в суде, уповая, что судьи сочтут такие затраты материальными расходами производственного характера, которые могут быть учтены при расчете «упрощенного» налога. При этом следует учесть, что на судебные тяжбы можно потратить больше денег, чем на очистку территории.

Сноски:

1 п. 1 ст. 346.16 НК РФ

2 письма Минфина России от 20.02.2012 № 03-11-06/2/27, от 22.10.2010 № 03-11-06/2/163, от 19.10.2010 № 03-11-06/2/157, от 24.09.2010 № 03-11-06/2/152

3 пост. ФАС ЗСО от 03.02.2010 № А46-13159/2009

4 ст. 254 НК РФ, п.1 ст. 346.16 НК РФ

5 подп. 5 п. 1, п. 2 ст. 346.16 НК РФ, ст. 254 НК РФ

6 подп. 6 п. 1 ст. 254 НК РФ

7 подп. 2, 6 п. 1 ст. 254 НК РФ

8 пп. 5, 8, 16, 18 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н (далее — ПБУ 10/99)

9 п. 5 ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 № 44н

10 пп. 5, 8, 16, 18 ПБУ 10/99