Аналитика / Налогообложение / Из ИФНС пришел вызов на комиссию

Из ИФНС пришел вызов на комиссию

Все, что нужно знать о комиссиях по легализации налоговой базы

17.11.2017Чтобы подвигнуть налогоплательщиков к пополнению бюджета, при инспекциях на местах и региональных УФНС действуют комиссии по легализации налоговой

Кто входит в зону риска

Итак, первыми претендентами на вызов в ИФНС являются следующие налогоплательщик

- <или>показывающие убытки на протяжении как минимум 2 лет подряд;

- <или>имеющие большую долю вычетов по НДС (89% и более);

- <или>имеющие низкую налоговую нагрузку по налогу на прибыль, по налогу при «доходно-расходной» УСН, по акцизам, ЕСХН, а также по НДФЛ, уплачиваемому предпринимателями. Под низкой налоговой нагрузкой по налогу на прибыль понимается, в частности:

- для фирм, занимающихся производством продукции, — нагрузка менее 3%;

- для торговых организаций — менее 1%.

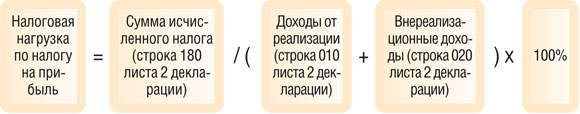

При этом налоговая нагрузка определяется так:

- <или>работодатели, выплачивающие зарплату ниже среднеотраслевого уровня в субъекте РФ либо ниже регионального прожиточного минимума. Последние, кстати, под особым прицелом у налоговиков.

Низкие зарплаты интересуют налоговиков не потому, что они радеют о благосостоянии ваших работников. Их цель — вывести из тени серые зарплаты и тем самым повысить собираемость НДФЛ. Кстати, недавно ФНС поручила территориальным инспекциям усилить работу на этом направлени

- <или>налоговые агенты по НДФЛ, имеющие задолженность по перечислению налога или снизившие поступления по нему более чем на 10% по сравнению с предыдущим годом;

- <или>предприниматели, заявившие профессиональный налоговый вычет в размере более 95% от всего полученного за год дохода;

- <или>предприниматели, имеющие НДС к уплате, но сдающие нулевые декларации

3-НДФЛ.

Кстати, не только убытки, низкие доходы и маленькие зарплаты могут явиться причиной для вызова в налоговую. Большой доход тоже может сподвигнуть налоговиков пообщаться с вами. Вот реальный случай. Предприниматель, у которого нет работников, показал годовой налогооблагаемый доход в несколько десятков миллионов рублей. Инспекция заинтересовалась: как ИП один, без работников, мог столько заработать? Наверняка тут что-то нечисто, может, он кого-то нанимал и платил черную зарплату...

Если вы нашли себя среди тех, кого налоговики могут отобрать для «разбора полетов», вам имеет смысл более внимательно ознакомиться с материалом ниже.

Первый тревожный звонок

Тем, кто попал под прицел, налоговики заблаговременно — не позднее чем за 1 месяц до даты предполагаемой комиссии — рассылают типовые информационные письм

- перепроверить свои налоговые показатели и представить либо пояснения, либо уточненки с увеличенной суммой налога;

- погасить задолженность по НДФЛ;

- принять меры по повышению зарплаты до желаемого уровня;

- оценить свои риски в соответствии с Общедоступными критериям

и, по которым налоговики отбирают претендентов для выездных проверок.

С того момента, как вы получили такое письмо, у вас есть 10 рабочих дней на то, чтобы должным образом продемонстрировать свою «работу над ошибками». Например, подать уточненную декларацию и доплатить налог либо письменно аргументировать причины,

Вызов на ковер

Если, что называется, делом вы никак не отреагируете на информационное письмо, тогда уже налоговики пригласят вас для «разговора по душам», прислав Уведомление о вызове в налоговый орган налогоплательщика (плательщика сбора, налогового агент

Борьба с «теневыми» зарплатами не ограничивается вызовом плательщиков на комиссию. Так, в некоторых регионах при УФНС работают «зарплатные» горячие линии

Сразу скажем: не повторяйте ошибок тех, кто пытался оспаривать в суде вызов на комиссию. Это бессмысленное заняти

Проигнорировать вызов, не явившись на комиссию без уважительной причины, тоже не лучшая идея. Во-первых, за неявку грозит штраф для руководителя фирмы или предпринимателя — от 2000 до

Во-вторых, от вас все равно не отстанут, а вызовут на комиссию повторно. Если вы снова не явитесь, тогда последует приглашение на комиссию уже в региональное УФНС. Ну а если и этот вызов останется без ответа, тогда выездная проверка вам практически обеспечен

По-хорошему, инспекторы хотят лицезреть непосредственно руководителя (ИП) или главного бухгалтера. Но на комиссию может прийти и какой-либо иной представитель налогоплательщика, в частности юрист компании, естественно, с доверенностью. Можно явиться и в большем составе, например главбух и юрисконсульт.Кому идти?