Аналитика / Налогообложение / Как предприниматель должен уменьшать ЕНВД на страховые взносы в 2014 году?

Как предприниматель должен уменьшать ЕНВД на страховые взносы в 2014 году?

В статье расскажем, как в 2014 году предприниматели должны ставить в вычет по ЕНВД страховые взносы за себя и работников

04.02.2014«Упрощенка»В 2012 году предприниматели могли корректировать ЕНВД на взносы, уплаченные как за сотрудников, так и за себя. Сумма вычета не могла превышать 50% размера ЕНВД (такое ограничение действует и сейчас). Если же предприниматель работал один, он мог поставить в вычет только взносы на личное страхование. И для него тоже существовало ограничение в 50%.

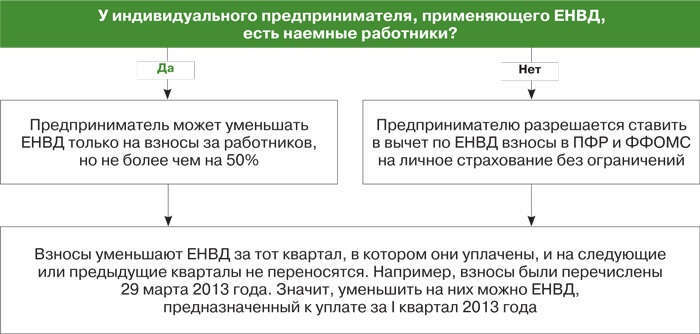

С 2013 года правила формирования вычета предпринимателями на ЕНВД изменились. Теперь нужно смотреть, есть у предпринимателя наемные работники или нет. Поскольку статья 346.32 НК РФ в обновленной редакции разрешает включать в вычет по ЕНВД личные взносы только тем предпринимателям, которые работают в одиночку. Причем здесь 50-процентное ограничение не действует, то есть ЕНВД можно списать до нуля.

Если же у бизнесмена есть хотя бы один работник, ситуация меняется с точностью до наоборот — в вычет включаются только взносы сотрудников (с учетом ограничения в 50%).

В 2014 году действует тот же порядок.

Подробности представлены на схеме.