Аналитика / Налогообложение / Счета-фактуры: корректировка или исправление?

Счета-фактуры: корректировка или исправление?

Вот уже больше года действует такое понятие, как корректировочный счет-фактура1. Тем не менее у бухгалтеров продолжают возникать вопросы по его применению. Зачастую поставщики выписывают корректировочный счет-фактуру не в тех ситуациях либо вместо него оформляют исправительный документ. Рассмотрим такие случаи

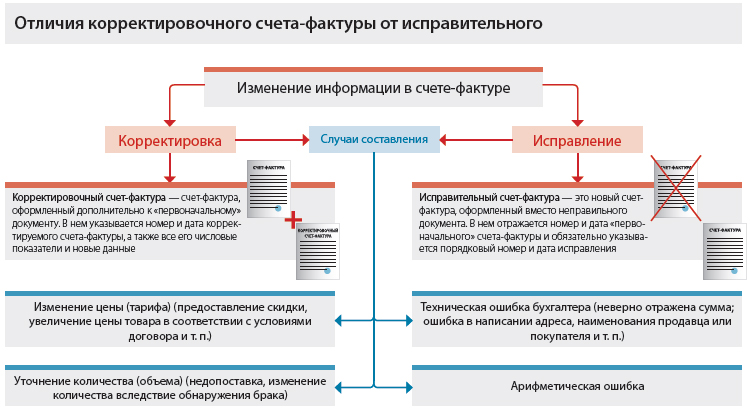

19.02.2013Актуальная бухглатерияКорректировочный счет-фактуру оформляют дополнительно к «первоначальному» счету-фактуре в случае изменения стоимости ранее отгруженных товаров (оказанных услуг, выполненных работ)2. В нем указывают номер и дату «первоначального» счета-фактуры, все его числовые показатели, а также новые данные. После чего определяют разницу (сумма уменьшения или увеличения), которая и будет заноситься в книгу продаж или книгу покупок продавца и покупателя.

Меняется цена

Что понимается под изменением стоимости товаров (работ, услуг)? В Налоговом кодексе уточняется, что изменение стоимости может быть связано как с изменением цены товара, так и с уточнением количества отгруженных товаров. Изменение цены может произойти, к примеру, в случае предоставления поставщиком скидки за достижение покупателем определенных условий. Правда, для этого из договора должно четко следовать, что скидка меняет цену ранее отгруженного товара. Ведь скидки бывают разные. Очевидно, что скидка, не меняющая цену товара, не должна повлечь за собой составление продавцом корректировочного счета-фактуры.

Бывает так, что на момент составления счета-фактуры продавцу еще не известна окончательная цена товара (работы, услуги), в связи с чем расчеты сначала производятся по предварительным ценам, рассчитанным, допустим, по данным прошлых периодов. Такая ситуация возникает, к примеру, в отношении поставки электроэнергии, расчеты за которую осуществляются по нерегулируемым ценам. Когда поставщику станет известна окончательная стоимость, ему необходимо составить корректировочный счет-фактуру3.

А вот в другой, на первый взгляд, казалось бы, похожей ситуации чиновники рассудили иначе. Минфин рассмотрел вопрос, когда к моменту экспортной отгрузки товара цена еще не была известна, поскольку она определяется по котировкам, опубликованным на дату выписки коносамента. В данном случае экспортеру необходимо указывать в счете-фактуре плановую цену4.

Чиновники пояснили, что здесь корректировочный счет-фактура не составляется, а все изменения в счет-фактуру нужно вносить через исправление. Основанием для такого вывода послужило то обстоятельство, что в данной ситуации цена не меняется, поскольку она определяется по котировкам. Плановую цену экспортер просто вынужден поставить, так как на момент отгрузки необходимо обязательно оформить счет-фактуру. Отличие предыдущей ситуации состоит в том, что там расчеты производятся сначала по предварительным ценам, которые потом меняются на «окончательные» (фактические) цены, а здесь расчет цены оформляется единожды — по котировкам. То есть, все зависит от условий договора.

Недостача товара

Другая ситуация, при которой необходимо также прибегать к составлению корректировочного счета-фактуры — когда товар приходит в одном количестве, а в счете-фактуре указано, например, большее количество. Получается, что фактические данные не соответствуют данным документа.

Если расхождение установлено до момента принятия товара к учету, то покупателю следует оприходовать то количество товара, которое фактически поступило, а не по документам. Очевидно, что тогда и к вычету НДС покупателю следует поставить сумму, соответствующую принятому количеству. Конечно, в этом случае вычет не будет соответствовать сумме, указанной в счете-фактуре, но чиновники не видят в этом ничего противозаконного5. Обратите внимание, что в этом случае покупатель, получивший корректировочный счет-фактуру от продавца, не будет регистрировать его у себя в книге продаж. Таким образом, восстанавливать НДС не потребуется.

Что же делать, если недостача обнаружилась после факта оприходования? То есть, товар ранее был принят к учету в большем количестве, и, соответственно, НДС принят к вычету в завышенной сумме. В этом случае продавец также обязан составить корректировочный счет-фактуру. Но его уже покупатель должен зарегистрировать у себя в книге продаж, то есть у покупателя возникнет обязанность по восстановлению НДС.

Обнаружение брака

Составлять корректировочные счета-фактуры поставщику необходимо также в том случае, если покупатель при приемке груза обнаружил, что часть товара повреждена. Очевидно, что покупатель имеет полное право отказаться от приемки бракованной части товара и, соответственно, не принимать его к учету. Равно как и не принимать к вычету НДС, приходящийся на бракованную часть товара.

Если же бракованной оказалась вся партия товара, в связи с чем покупатель отказался от ее приемки, то поставщик не должен составлять корректировочный счет-фактуру. В этом случае покупатель также не составляет счет-фактуру при возврате брака. Так как товар не был оприходован, значит, обратной реализации не возникает. Продавец должен отразить вычет НДС на основании того счета-фактуры, который был им выписан при отгрузке товара, оказавшегося браком6.

Рассмотрим ситуацию, когда брак был обнаружен покупателем после его оприходования и этот «неликвид» возвращается поставщику. По многочисленным разъяснениям чиновников, в данной ситуации поставщик также не обязан составлять корректировочные счета-фактуры7. Однако при возврате брака счет-фактуру уже придется составить покупателю, ведь он успел оприходовать товар. А это значит, что при возврате продукции возникает обратная реализация. Именно такой вывод и следует из указанных выше писем чиновников. Правда, если покупатель не является плательщиком НДС, например, в связи с применением упрощенной системы налогообложения, то счет-фактуру на возвращаемый товар он не составляет. Тогда уже продавец должен будет составить корректировочный счет-фактуру8.

Составить корректировочный счет-фактуру поставщику придется и в случае, когда бракованный товар не возвращается, а утилизируется покупателем9.

Неоднократное изменение стоимости

Случается так, что стоимость товаров меняется не единожды. Возникает вопрос с оформлением корректировочных счетов фактур. Чиновники считают, что при повторном изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) продавцом выставляется новый корректировочный счет-фактура, в который переносятся соответствующие данные из предыдущего корректировочного счета-фактуры10.

Обратите внимание, что брать нужно данные не «первоначального» счета-фактуры, а предыдущего корректировочного. В связи с этим полагаем, что в строке 1б, где указывается номер и дата счета-фактуры, к которому составляется корректировочный счет-фактура, необходимо указать данные предыдущего корректировочного счета-фактуры.

Кстати, если к моменту составления корректировочного счета-фактуры изменились реквизиты продавца или покупателя, то в документе нужно указывать новые данные11. Дополнительно можно указать и прежние данные. Это не будет являться нарушением.

Исправительные счета-фактуры

И, наконец, рассмотрим случаи, когда бухгалтеру следует составлять исправительные счета-фактуры. Прибегать к оформлению исправительного счета-фактуры необходимо в ситуации, когда бухгалтер допустил техническую ошибку, вследствие чего в счет-фактуру попала неверная сумма12. Или, например, бухгалтер поставщика ошибся в написании адреса, наименования продавца/покупателя и т. п. При арифметической ошибке также следует составлять исправительный счет-фактуру13.

В том случае, если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), имущественных прав, их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов фактур не составляются14.

Теперь поясним, что подразумевается под исправлением. Раньше исправления вносились в счета-фактуры путем зачеркивания неверных показателей и отражением верных данных с указанием даты внесения исправлений, подписей и печати поставщика. Теперь же вместо этого нужно просто составить новый документ. Причем исправительному счету-фактуре присваивается не новый номер и дата, а указывается номер и дата «первичного» счета-фактуры. Но при этом в строке «исправление» (строка 1а) указывается порядковый номер исправления и дата исправления.

Обращаем внимание, что если бухгалтеру нужно исправить счет-фактуру, которая была составлена до 22 января 2012 года, то исправления следует вносить по старым правилам15.

Надо ли исправлять «первичку»?

Наряду с вопросами составления корректировочных и исправительных счетов фактур у бухгалтеров часто встает вопрос по поводу исправления «первички». Ведь счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг, акта выполненных работ).

Официальных разъяснений чиновников по данному вопросу не было. Но если говорить об исправительных счетах-фактурах, то очевидно, что и первичную документацию следует исправить, ведь имеет место ошибка. Некоторые указания по исправлению «первички» содержатся в Положении о документах и документообороте в бухгалтерском учете, утвержденном Минфином СССР 29 июля 1983 года № 105 по согласованию с ЦСУ СССР. Там сказано, что ошибки в первичных документах, созданных вручную (за исключением кассовых и банковских), исправляются следующим образом: зачеркивается неправильный текст или суммы и надписываются над зачеркнутым правильные данные. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. При этом исправление ошибки в первичном документе должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ, а также проставлена дата исправления.

А вот в отношении корректировочных счетов фактур мнения независимых специалистов разошлись. Одни высказывают мнение, что вносить исправления в ранее составленную первичную документацию не нужно. Аргумент такой: нормативные акты по бухгалтерскому учету не предусматривают возможности корректировать первичные учетные документы, которые были правильно составлены на момент совершения операции. Да и в указанном выше Положении речь идет об исправлении ошибки, а здесь о таковой говорить не приходится.

Правда, если в товарной накладной указывается количество товара, отличное от того, которое было фактически получено покупателем, можно говорить о том, что первичный учетный документ составлен некорректно и в нем содержатся показатели, не соответствующие действительности. В такой документ необходимо внести исправления, уточняющие количественные показатели.

При изменении цены, к примеру, вследствие получения скидки ситуация неоднозначна. Ошибки тут точно нет, но мы считаем, что поставщику все равно лучше внести исправления в первичный документ. Ведь при изменении цены на ранее поставленный товар можно говорить о том, что данные «исходного» первичного документа не соответствуют действительности, а именно — цена там указана неверно. Раз так, то цену нужно исправить. А как это сделать? Путем внесения исправлений в ранее выданный документ.

На практике некоторые компании выписывают к корректировочному счету-фактуре отдельный акт на разницу. Хотим предупредить, что такие действия неправомерны, поскольку бухучет ведется на основании первичных документов, которыми оформляется хозяйственная операция. Появление разницы в цене не является хозяйственной операцией, поэтому оформлять ее дополнительным документом не нужно.

Сноски:

1 пост. Правительства РФ от 26.12.2011 № 1137 (далее — постановление № 1137)

2 абз. 3 п. 3 ст. 168 НК РФ

3 письмо Минфина России от 31.07.2012 № 03-07-09/95

4 письмо Минфина России от 01.12.2011 № 03-07-09/45

5 письмо Минфина России от 10.02.2012 № 03-07-09/05

6 письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@

7 письма Минфина России от 10.08.2012 № 03-07-11/280, от 07.08.2012 № 03-07-09/109, от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11

8 письмо Минфина России от 03.07.2012 № 03-07-09/64

9 письмо Минфина России от 13.07.2012 № 03-07-09/66

10 письмо Минфина России от 05.09.2012 № 03-07-09/127

11 письмо Минфина России от 04.12.2012 № 03-07-08/264

12 письмо Минфина России от 13.04.2012 № 03-07-09/34

13 письма Минфина России от 05.12.2011 № 03-07-09/46, от 30.11.2011 № 03-07-09/44

14 п. 7 Правил заполнения счета-фактуры, утв. постановлением № 1137

15 п. 2 постановления № 1137