Аналитика / Налогообложение / Новая справка 2-НДФЛ за 2015 год

Новая справка 2-НДФЛ за 2015 год

Какой бы ни был выбран формат налогообложения, все без исключения предприниматели обязаны каждый год подавать отчеты в ИНФНС по доходной части, выплаченной наемным работникам, а также по налоговым сборам и отчислениям, которые были сделаны в пользу государственных страховых фондов.

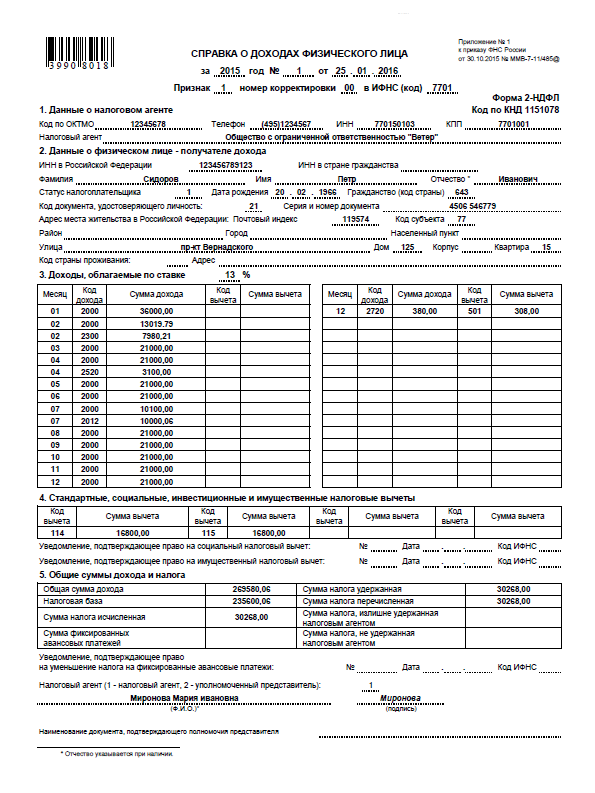

03.02.2016Этот вопрос решается путем своевременного заполнения и подачи справки 2–НДФЛ. В 2016 году, в котором отчетность составляется за предыдущий отчетный период (2015 год), справка обновлена, а новый бланк утвержден приказом ФНС Российской Федерации от 30 октября 2015 г., зарегистрированного под номером ММВ–7–11/485.

Что изменилось в справке 2–НДФЛ?

Не удалось избежать изменений в выписке 2–НДФЛ по причине вступления в действие множественных положений главы 23 Налогового Кодекса России. Изменения коснулись следующих пунктов:

1. В документ добавлено новое поле, где записывается корректирующий номер. Первичная справка обозначается «0», корректирующая предполагает внесение «01», «02», к аннулирующей относится обозначение «99».

2. Если на предприятии официально зарегистрированы иностранные сотрудники, необходимо внести информацию по ИНН государства, гражданами которого являются трудящиеся.

3. В разделе, где речь идет о налоговых вычетах, показываются сведения по вычетам инвестиций. Для заполнения сумм по социальным вычетам выделено отдельное поле, где фиксируются реквизиты уведомления, составленных работниками налогового отделения о возможности плательщика претендовать на этот вычет. Важно входить в перечень тех, кто может воспользоваться данной льготой.

4. Теперь в справке НДФЛ–2 имеется графа для определения сумм по авансовым платежам, вносимым из зарплат наемных иностранцев.

Когда и как в 2016 году сдавать справку 2–НДФЛ за 2015 год

Здесь все зависит от того, отчисляли вы НДФЛ из заработной платы сотрудника в 2015 году или нет.

- Если НДФЛ не удерживалось, граничная дата подачи 2–НДФЛ – до 1.03.2016 года.

- Заблаговременно сделанные отчисления из заработка работника по НДФЛ в 2015 году предполагают срок подачи документации до 1.04.2016 года.

Что касается вариантов, которыми можно воспользоваться при подаче документа в налоговую службу, их несколько:

- примените компьютерные технологии и заполните электронную форму бухгалтерской отчетности. Передать документ в электронном варианте исполнения можно по электронной почте, для этого необходимо создать собственный и узнать электронный адрес налоговой.

- если вы не очень надеетесь на Интернет и предпочитаете отдавать отчетность прямо в руки работнику налоговой, можно скинуть электронный вариант на диск или флеш–устройство и доставить его самостоятельно. Но здесь следует учесть важный нюанс: оформленными считаются только те справки в электронном виде, которые соответствуют требованиям форматного контроля. Что представляет собой форматный контроль? Это не что иное как перепроверка оформленных должным образом сведений, обозначенных в 2–НДФЛ, и соответствие формата, который был принят приказом ФНС Российской Федерации от 30.10.2015 года под номером ММВ–7–11/485.

- также в 2016 году действует традиционный вариант заполнения справки 2–НДФЛ, но пользоваться печатным бланком разрешается только тем организациям, где официально трудоустроено не более 25 сотрудников.

Правила составления 2–НДФЛ в 2016 году

Почему так важно знать, как правильно заполнить бланк 2–НДФЛ? Дело в том, что с начала 2016 года недостоверная информация, предоставляемая предпринимателем, наказывается начислением для последующей уплаты штрафных санкций в размере 500 рублей. А т.к. эта справка фиксируется в отношении каждого трудящегося в организации, окончательная сумма пени, которую придется уплатить в госказну, может оказаться достаточно ощутимой.

Бухгалтеров интересует, как поступить, если работнику на протяжении 2015 года выдана доходная часть, на которую начисляются налоговые взносы по разным процентным ставкам? Справка 2–НДФЛ в этом случае выписывается в одном экземпляре, но заполнить в ней нужно еще несколько дополнительных разделов: с 3 по 5.

Итак, если вы внимательно посмотрите, как выглядит справка 2–НДФЛ в 2016 году, то заметите, что документ делится на так называемую «шапку» и 5 разделов.

1. «Шапка содержит указание отчетного года, порядковой нумерации и наконец даты оформления справки 2–НДФЛ. Сюда же следует вписать кодировку территориального отделения налоговой инспекции, которая получает вашу налоговую отчетность.

Обратите внимание на графу «Признак» и «№ корректировки». Были выплачены доходы сотруднику в 2015 году, с которых уплачен НДФЛ – в графе «признак» запишите «1». Не удерживался НДФЛ – разместите значение «2».

2. Когда вы заполняете справку 2–НДФЛ впервые, в графу, где указывается корректирующий номер, поставьте «00», если уже корректируете значение – увеличьте показатель на 1 единицу и т.д. по возрастающей. Аннулирующая справка предполагает запись «99».

Особенности заполнения 1 раздела справки 2–НДФЛ в 2016 году за предыдущий 2015 год

Раздел 1 включает такие сведения о предприятии:

- название, при чем обозначается форма регистрации деятельности (ООО, ОАО и т.п.);

- ИНН и КПП;

- кодировка ОКТМО, где предприятие состоит на учете;

- телефон, по которому можно связаться с руководством предприятия и ответственными должностными лицами;

- код муниципального образования, на территории которого размещается предприятие или его отдельное подразделение.

Нюансы составления 2 раздела справки 2–НДФЛ по данным за 2015 год

Раздел 2 посвящен отображению информации о сотруднике организации. Сюда следует внести его ФИО, ИНН, дату рождения, адрес проживания на нынешний момент, независимо от того, имеет трудящийся гражданство России или является иностранным подданным.

Заполните статус налогоплательщика, который определяется такими реквизитами:

- цифра «1» проставляется если плательщик – налоговый резидент РФ;

- «2» – имеет место быть если плательщик налогов не налоговый резидент;

- «3» вписывают в отношении высококвалифицированного специалиста, не относящегося к резидентам РФ;

- категория «4» действует для участников Госпрограммы по оказанию помощи и поддержки добровольным переселенцам в РФ, которые вынуждены или сами приняли решение изменить место жительства;

- показатель «5» применяют для иностранцев, работающих в РФ но договору найма на патентной основе.

Здесь же, в разделе 2 отмечается гражданство сотрудника и обозначается код государства. Определиться с кодировкой можно, изучив специальный справочник «Коды документов», вышедший и утвержденный в последнем издании от 30 октября 2015 года.

Как правильно оформить 3 раздел справки 2–НДФЛ за 2015 года

Раздел 3 содержит сведения по доходной части, которую получило физическое лицо, доход может исчисляться в натуральной и материальной форме. Отражаются все подотчетные месяцы, здесь же записываются суммы по налоговым вычетам.

Если заполняется признак 1, раздел 3 обязательно должен содержать порядковую нумерацию месяцев, кодировку доходов, суммы по всем насчитанным и реально выданным работнику доходам. Признак 2 предполагает оформление доходной составляющей, полученной сотрудником в 2015 году, с которой не высчитывался налог по отношению к налоговому агенту.

В заголовке 3 раздела следует записать процент ставки по налогу, применяемый к налоговым отчислениям.

Какие еще поля необходимо заполнить в 3 разделе справки 2–НДФЛ за 2015 год?

3. «Месяц» - в порядковой позиции укажите номер календарного месяца в отчетном году, когда работнику был начислен и выдан доход.

4. «Код дохода» показывает код доходной составляющей, выбранный из всех кодов доходов налогоплательщика.

5. «Сумма дохода» одновременно описывает точные начисленные и полученные суммы по отдельному коду, определенному в позиции выше.

6. В графы «Код вычета» и «Сумма вычета» вписываются данные по кодировке, действующей в соответствии с российским налоговым законодательством.

Нюансы оформления раздела 4 справки 2–НДФЛ по данным 2015 года

Если в 2015 году были произведены вычеты, будь то стандартные, социальные или имущественные, эта информация отражается в 3 разделе. Здесь же указывается кодировка уведомления, обусловливающего право сотрудника на вычет, число получения этого документа на руки и наконец код ИФНС, выдавшей уведомление.

Оформление раздела 5 справки 2–НДФЛ за 2015 год

В 5 разделе речь идет об общих суммах, здесь содержится информация о начисленных доходах на 1 сотрудника и полученных, о любых отчислениях и удержаниях. В графе общей суммы доходов не отображаются показатели по разделам 3 и 4. Налоговая база соответствует указанному значению общей суммы дохода за минусом вычетов из разделов 3 и 4.

Должным образом оформляется графа относительно суммы по налогу, который был изъят из заработной платы работника, а также фиксированные платежи. Что означает сумма, излишне взятая налоговым агентом? Это значит, что налоговый агент по–прежнему остается задолжником и должен возвратить установленную денежную массу, сформированную вследствие изменения статуса налогоплательщика в подотчетный период времени.

Если справка 2–НДФЛ составляется при наличии признака 2, необходимо следовать таким правилам составления документа:

- указывается общая сумма доходов, отображенная в разделе 3;

- исчисленная определяет исчисленные налоговые взносы, удержанные в данном случае не учитываются;

- в строках, где заполняется сумма удержанная и перечисленная, записывается «0»;

Перепишите в 2–НДФЛ нужные сведения об уведомлении, которое дает право на снижение налога на сумму по фиксированным авансовым подсчетам. Графа «Налоговый агент» заполняется, если 2–НДФЛ подает налоговый агент или доверенное лицо, обладающее правом выступать от лица руководства предприятия, это право он должен подтвердить соответствующей официальной бумагой.

Внизу проставляются данные того, кто заполнил справку, документ подтверждается подписью. Если при суммировании значений получаются не только рубли, но и копейки, результат округляется до десятичного исчисления после запятой. Налоговые взносы указываются в целых значениях.

Образец оформления справки 2–НДФЛ за 2015 год