Аналитика / Налогообложение / Учет гарантийного ремонта в сервисном центре

Учет гарантийного ремонта в сервисном центре

Порядок учета расходов на проведение гарантийного ремонта имеет ряд особенностей. Важно, кто именно осуществляет ремонт (сервисный центр или изготовитель). Также существуют различные точки зрения по порядку отражения сумм расходов сервисного центра на проведение ремонта, которые возмещаются производителем

30.04.2014Журнал «Актуальная бухгалтерия»Продавец должен передать покупателю качественный товар, причем товар должен соответствовать требованиям качества, установленным договором купли-продажи, в течение гарантийного срока (ст. 469, 470 ГК РФ; п. 1 ст. 4 Закона РФ от 07.02.1992 № 2300-I (далее — Закон № 2300-I)).

Гарантийный срок — это период времени, в течение которого изготовитель или продавец гарантируют его соответствие требованиям договора, показателям качества, данным технического паспорта, а в случае обнаружения в товаре (работе) недостатка обязаны удовлетворить требования потребителя о бесплатном ремонте товара, его замене, возврате, уменьшении цены покупки (ст. 475 ГК РФ; п. 6 ст. 5 Закона № 2300-I).

Гарантийный срок отсчитывается с момента передачи товара покупателю, если иное не предусмотрено договором купли продажи (п. 1 ст. 471 ГК РФ).

Продавец вправе самостоятельно установить гарантийный срок, если изготовитель этого не сделал, или взять на себя дополнительные гарантийные обязательства по окончании гарантийного срока производителя, то есть фактически увеличить его (п. 7 ст. 5 Закона № 2300-I).

Гарантия нормальной бесперебойной работы, надежного функционирования, сохранения требуемых свойств, пригодности к использованию в течение гарантийного срока действует при условии соблюдения покупателем (потребителем) условий хранения и использования товара.

Под гарантийным ремонтом понимается ремонт, который осуществляется в период гарантийного срока.

Под гарантийным обслуживанием понимаются услуги, которые оказываются покупателю по техническому и иному обслуживанию товара в период гарантийного срока (письмо УФНС России по г. Москве от 03.10.2008 № 20-12/092926). Целью гарантийного обслуживания является поддержание товара в состоянии, не требующем ремонта.

Изготовитель или продавец имеют право передать обязанность по гарантийному ремонту (обслуживанию) уполномоченной организации, в качестве которой могут выступать либо существующая специализированная организация, либо организация, специально созданная на территории РФ изготовителем (продавцом), в том числе и иностранным (так называемый сервисный центр). В качестве уполномоченного лица может выступать также индивидуальный предприниматель, зарегистрированный на территории РФ.

Сервисный центр (уполномоченная организация) выполняет определенные переданные ему изготовителем (или продавцом) функции на основании договора и за счет изготовителя (продавца). Изготовитель (продавец) за услуги, оказанные покупателю сервисным центром, выплачивает последнему вознаграждение, установленное договором.

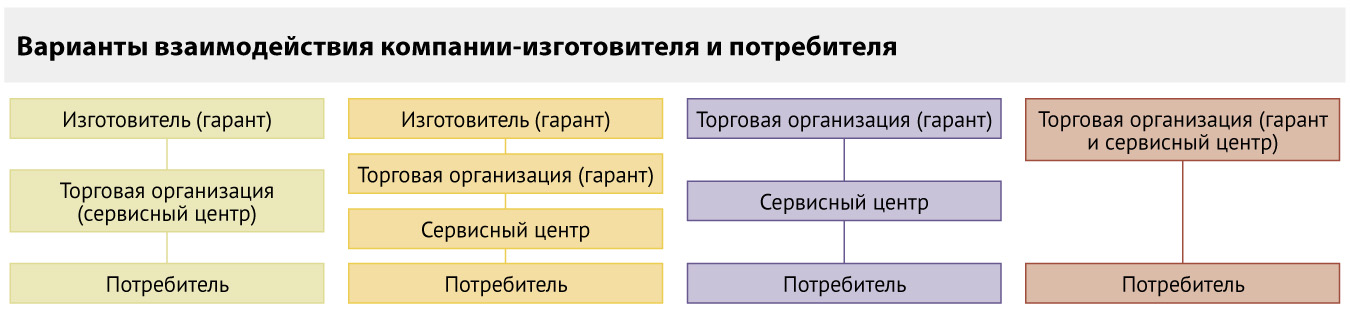

Схемы работы при осуществлении гарантийного ремонта и гарантийного обслуживания представлены на рисунке ниже.

Бухгалтерский и налоговый учет

Сервисный центр, по сути, выполняет поручение продавца по проведению гарантийного ремонта и гарантийного обслуживания поставленных продавцом товаров за вознаграждение.

В бухгалтерском учете сумма вознаграждения, полученная по договору, учитывается как доходы от обычных видов деятельности (п. 5 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н (далее — ПБУ 9/99)).

В учете делаются следующие записи:

ДЕБЕТ 76 (62) КРЕДИТ 90-1

– отражена выручка от оказания услуг по гарантийному ремонту;

ДЕБЕТ 90-3 КРЕДИТ 68

– начислен НДС с выручки от оказания услуг.

В налоговом учете вознаграждение относится к доходам от реализации (ст. 249 НК РФ).

Что касается суммы возмещения расходов сервисного центра на гарантийный ремонт, полученной от изготовителя (или продавца), то встречаются два мнения по вопросу отражения ее в бухгалтерском и налоговом учете.

Чиновники указывают, что данную сумму в налоговом учете можно относить к доходам от реализации (письмо Минфина России от 29.05.2008 № 03-07-11/210). При этом в бухгалтерском учете эти суммы учитываются как доходы от обычных видов деятельности (п. 5 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н (далее — ПБУ 9/99)):

ДЕБЕТ 76 (62) КРЕДИТ 90-1

– отражены в составе доходов от обычной деятельности суммы возмещаемых изготовителем (продавцом) расходов сервисного центра.

Однако некоторые специалисты считают, что такое возмещение расходов можно учитывать в составе внереализационных доходов (подп. 3 ст. 250 НК РФ) при налогообложении прибыли, а в бухгалтерском учете — относить к прочим доходам (как возмещаемые убытки) (п. 7 ПБУ 9/99):

ДЕБЕТ 76 (62) КРЕДИТ 91-1

– отнесены к прочим доходам суммы возмещаемых изготовителем (продавцом) расходов сервисного центра.

По мнению автора, обе точки зрения имеют право на существование, однако, учитывая порядок отражения в бухгалтерском и налоговом учете расходов, связанных с ремонтом и обслуживанием, первый вариант признания расходов выглядит более логичным.

Отметим, что документальным подтверждением полученных доходов является отчет сервисного центра.

В отношении расходов, связанных с гарантийным обслуживанием и ремонтом товара, стоит отметить, что в бухгалтерском учете они учитываются как расходы по обычным видам деятельности (п. 5 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н (далее — ПБУ 10/99)), а в налоговом — как прочие расходы, связанные с производством и реализацией (подп. 9 п. 1 ст. 264 НК РФ).

При этом бухгалтер сервисного центра делает в учете следующую запись:

ДЕБЕТ 20 КРЕДИТ 10 (70, 69)

– отражены расходы, связанные с гарантийным обслуживанием и ремонтом.

Не стоит забывать, что такие расходы должны быть обоснованы и документально подтверждены.

В качестве оправдательных документов могут выступать:

- договор, которым установлена обязанность сервисного центра по проведению гарантийного ремонта;

- претензия покупателя;

- акт (ведомость) выявленных дефектов;

- гарантийный талон;

- заказ-наряд на проведение гарантийного ремонта;

- первичные документы, подтверждающие затраты на материалы (запасные части);

- документы, подтверждающие командировочные расходы, если ремонт проводится на территории покупателя;

- акт или накладная на передачу запасных частей, если замену производит покупатель самостоятельно;

- акт сдачи-приемки работ.

НДС

Услуги по ремонту и техническому обслуживанию товаров, оказываемые без дополнительной платы в период гарантийного срока их эксплуатации, а также стоимость израсходованных запчастей не облагаются НДС (подп. 13 п. 2 ст. 149 НК РФ; письмо Минфина России от 16.02.2012 № 03-07-07/25). При этом не имеет значения, каким образом организация выполняет гарантийный ремонт: собственными силами или через специализированные сервисные центры.

Если гарантийный ремонт и гарантийное обслуживание выполняет сервисный центр, то НДС не облагаются только суммы, за которые организация получает компенсацию (письма Минфина России от 29.07.2010 № 03-07-07/53, от 29.05.2008 № 03-07-11/210, ФНС России от 06.08.2012 № ЕД-4-3/13003@). Сумма дополнительного вознаграждения, получаемого по договору от изготовителя (продавца), облагается НДС в общем порядке.

«Входящий» НДС, который относится к необлагаемым операциям по гарантийному ремонту, нельзя принять к вычету, он должен быть учтен в стоимости товаров (работ, услуг), использованных при выполнении таких ремонтных работ (подп. 1 п. 2 ст. 170 НК РФ).

Если организация одновременно осуществляет как облагаемые налогом, так и освобождаемые от налогообложения операции (например, осуществляет как гарантийный, так и постгарантийный ремонт оборудования на территории РФ), она обязана вести раздельный учет затрат. Поскольку законодательно методика ведения раздельного учета затрат не закреплена, организация должна разработать ее самостоятельно и закрепить в налоговой учетной политике. НДС с прямых расходов, связанных с оказанием услуг по гарантийному ремонту, учитывается в их стоимости, а НДС с прямых расходов, связанных с выполнением услуг постгарантийного ремонта, принимается к вычету. Входящий НДС с косвенных расходов, относящихся как к гарантийному, так и постгарантийному ремонту, принимается к вычету либо учитывается в стоимости услуг в пропорции, которая определяется исходя из стоимости услуг, подлежащих налогообложению (освобожденных от налогообложения), в общей стоимости услуг, оказанных за налоговый период (п. 4 ст. 170 НК РФ).

Часто сервисные центры, созданные в РФ иностранными компаниями, осуществляют гарантийный и постгарантийный ремонт оборудования, поставляемого как в Россию, так и в страны СНГ и другие зарубежные страны. В этом случае требуется вести раздельный учет как в разрезе вида ремонта, так и в разрезе места нахождения оборудования, поскольку ремонт оборудования, находящегося за рубежом (как гарантийный, так и постгарантийный) НДС не облагается (ст. 148 НК РФ). Организовать эффективный раздельный учет затрат в этом случае помогает ведение табеля учета рабочего времени.

Счета-фактуры по гарантийному и постгарантийному ремонту и обслуживанию (включая поставляемые для этих целей запасные части) оборудования, находящегося за рубежом, не составляются. По гарантийному ремонту оборудования, осуществляемому на территории РФ, несмотря на освобождение таких операций от налогообложения, необходимо составлять счет-фактуру с указанием «Без налога (НДС)» (п. 5 ст. 168 НК РФ).

Пример

Компания «Ноутбук» ремонтирует по гарантии компьютеры российских и иностранных производителей на территории РФ. Кроме того, «Ноутбук» осуществляет и постгарантийный ремонт компьютеров. Все расходы на проведение ремонта возмещает производитель.

В январе затраты компании (зарплата сотрудников, амортизация основных средств, командировочные расходы и т. д.) составили:

- по проведению гарантийного ремонта — 500 000 руб.;

- по проведению постгарантийного ремонта — 300 000 руб.

Для проведения гарантийного ремонта «Ноутбук» получила от изготовителей запчасти на сумму 100 000 руб., а также самостоятельно приобрела запчасти на сумму 23 600 руб. (в т. ч. НДС — 3600 руб.). Все эти запчасти использованы в ремонтных работах. Расходы по гарантийному ремонту в сумме 523 600 руб. (500 000 + 23 600) были возмещены производителями оборудования.

Для проведения постгарантийного ремонта «Ноутбук» приобрела запчасти на сумму 35 400 руб. (в т. ч. НДС — 5 400 руб.). Все приобретенные запчасти были также использованы в ремонтных работах. Выручка от оказания услуг по проведению постгарантийного ремонта составила 236 000 руб. (в т. ч. НДС — 36 000 руб.).

В учете компании «Ноутбук» операции по гарантийному и постгарантийному ремонту необходимо отразить следующим образом:

ДЕБЕТ 003

– 100 000 руб. — оприходованы запчасти для гарантийного ремонта, полученные от производителей;

ДЕБЕТ 10 КРЕДИТ 60

– 20 000 руб. — оприходованы запчасти, приобретенные для гарантийного ремонта компанией за свой счет;

ДЕБЕТ 19 КРЕДИТ 60

– 3600 руб. — учтен НДС по запчастям, приобретенным для гарантийного ремонта;

ДЕБЕТ 10 КРЕДИТ 19

– 3600 руб. — учтен НДС по запчастям, приобретенным для гарантийного ремонта;

ДЕБЕТ 10 КРЕДИТ 60

– 30 000 руб. — оприходованы запчасти, приобретенные для постгарантийного ремонта;

ДЕБЕТ 19 КРЕДИТ 60

– 5400 руб. — учтен НДС по запчастям, приобретенным для постгарантийного ремонта;

ДЕБЕТ 68 КРЕДИТ 19

– 5400 руб. — принят к вычету НДС по запчастям, приобретенным для постгарантийного ремонта;

ДЕБЕТ 20 КРЕДИТ 70 (69, 02...)

– 500 000 руб. — списаны расходы (кроме стоимости запчастей) на гарантийный ремонт;

ДЕБЕТ 20 КРЕДИТ 10

– 23 600 руб. — списана стоимость запчастей, использованных для проведения гарантийного ремонта;

КРЕДИТ 003

– 100 000 руб. — списаны запчасти, использованные при гарантийном ремонте и полученные ранее от производителей;

ДЕБЕТ 20 КРЕДИТ 70 (69, 02...)

– 300 000 руб. — списаны расходы (кроме стоимости запчастей) на постгарантийный ремонт;

ДЕБЕТ 20 КРЕДИТ 10

– 30 000 руб. — списана стоимость запчастей, использованных для проведения постгарантийного ремонта;

ДЕБЕТ 76 КРЕДИТ 90-1

– 523 600 руб. — отражена возмещаемая производителями компьютеров сумма расходов по гарантийному ремонту;

ДЕБЕТ 62 КРЕДИТ 90-1

– 236 000 руб. — отражена выручка от оказания услуг по постгарантийному ремонту;

ДЕБЕТ 90-3 КРЕДИТ 68

– 23 600 руб. — начислен НДС с выручки от оказания услуг по постгарантийному ремонту;

ДЕБЕТ 51 КРЕДИТ 76

– 523 600 руб. — поступили деньги от производителей компьютеров в качестве компенсации расходов за проведенный гарантийный ремонт;

ДЕБЕТ 51 КРЕДИТ 62

– 236 000 руб. — поступили деньги от заказчиков постгарантийного ремонта.

World-wide warranty (всемирная гарантия)

Многие иностранные производители предоставляют на свои товары так называемую всемирную гарантию, дающую возможность ремонтировать товар в любой точке мира.

Как правило, при продаже таких товаров гарантийный талон не предоставляется. Вся информация о товаре хранится в электронном виде, и потребитель в любой момент по заводскому номеру может выяснить сроки гарантии на купленный товар и обратиться в сервисный центр на территории соответствующего государства, в том числе и в России. При этом при обращении в авторизованные сервисные центры для осуществления гарантийного ремонта нужно представить только чек о покупке.

Возникает вопрос: а как же в этом случае самому сервисному центру подтвердить, что ремонт производился в гарантийные сроки и льгота по НДС применена обоснованно? Ведь гарантийные талоны производителем не предоставляются. По нашему мнению, подтвердить сроки гарантии поможет выписка из реестра World-wide warranty, заверенная производителем.