Аналитика / Налогообложение / Вечные однодневки, или Заколдованный круг

Вечные однодневки, или Заколдованный круг

Какую информацию о контрагенте собрать, чтобы избежать претензий в сделках с фирмами-однодневками? Исчерпывающего ответа на этот вопрос, пожалуй, не существует. Зато есть ориентир: решения судов. Исходя из их анализа расскажем о том, какие доводы использовать в споре, какие нестандартные аргументы помогут победить

15.04.2013Журнал «Налоговые споры» №3/2013Самое важное в этой статье:

- Собираем информацию о контрагенте, чтобы избежать претензий в сделках с фирмами-однодневками;

- Признаки фирмы-однодневки;

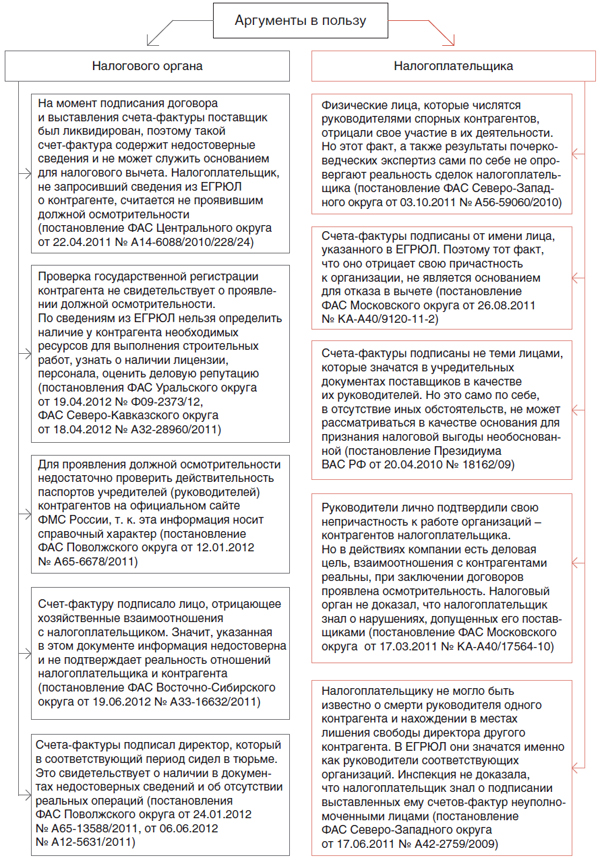

- «За» и «Против» добросовестных, аргументы в пользу Налогоплательщика и Налогового органа;

- Судебная практика

Налогоплательщик считается добросовестным, пока не доказано обратное, т. е. пока не установлена умышленная связь с однодневкой или просто информированность о статусе контрагентов-злоумышленников (письмо Минфина России от 24.09.2010 № 03-02-07/1-423). Доказывать это “обратное” должен именно налогоплательщик. Ведь согласно позиции ВАС РФ риск наступления неблагоприятных последствий от заключения хозяйственных сделок с юридическими лицами, осуществляющими деятельность не в соответствии с требованиями действующего законодательства, несут сами предприниматели (определение ВАС РФ от 21.02.2011 № ВАС-17648/10).

Заботиться о доказательствах своей добросовестности при выборе контрагента нужно задолго до того, как начнется проверка.

Помоги себе сам

Прежде чем подписать договор с той или иной компанией, нужно собрать на нее целое досье, чтобы потом, в случае претензий, иметь возможность доказать “достаточную осмот рительность” при выборе контрагента. Причем даже самое “пухлое” досье не гарантирует полной безопасности.

Во-первых, следует проверить наличие регистрации партнера в ЕГРЮЛ, воспользовавшись сервисом “Проверь себя и контрагента” на сайте Федеральной налоговой службы (письма ФНС России от 11.02.2010 № 3-7-07/84, Минфина России от 19.03.2010 № 03-02-07/1-118, от 16.03.2010 № 03-02-07/1-110).

Во-вторых, особое внимание стоит уделить установлению полномочий лица, подписавшего документы от имени контрагента (письмо Минфина России от 24.09.2010 № 03-02-07/1-423).

В-третьих, нужно собрать пакет документов о деловом партнере, в частности:

• учредительные документы (заверенные контрагентом копии оставить у себя);

• копии свидетельств о госрегистрации компании и постановке на налоговый учет;

• документальные данные Госкомстата о присвоении кодов статистики;

• копии решений учредителей о создании организации и назначении генерального директора;

• выписку из ЕГРЮЛ;

• копию лицензии, если контрагент осуществляет лицензируемый вид деятельности;

• копии титульных листов налоговой отчетности;

• копии паспортов гендиректора и представителя, дабы в дальнейшем сопоставлять их подписи с указанными в договорах (а лучше – зафиксировать факт вашего с ними знакомства с помощью фото- или видеосъемки).

По сути, на бизнес-сообщество возложены функции налоговых и правоохранительных органов, криминалистов.

Это кардинально противоречит общим принципам функционирования гражданского оборота. Если большим компаниям такие обязанности еще более или менее под силу, то фирмы

Признаки однодневки:

- не обладает фактической самостоятельностью, создана без цели ведения предпринимательской деятельности, как правило, не представляет налоговую отчетность, зарегистрирована по адресу массовой регистрации и т. д. (письмо ФНС России от 11.02.2010 № 3-7-07/84);

- имеет официальных учредителей, указанных в учредительных документах, и реальных “теневых”, которые руководят юридическим лицом и обладают необходимыми материальными ресурсами (письмо Минфина России от 30.12.2003 № БГ-6-09/1390);

- не платит (или платит символические) налоги и не сдает (или сдает нулевую или с символическими цифрами) бухгалтерскую и налоговую отчетность, не ведет достоверный бухгалтерский и налоговый учет;

- зарегистрирована по утерянному паспорту, на умершего или психически ненормального человека, бомжа, алкоголика, заключенного, студента, престарелого пенсионера и т. п.;

- не имеет фактического адреса (офиса) и действующих контактов, часто меняет место постановки на налоговый учет;

- использует адрес “массовой регистрации”, имеет одновременно “массовых” директора и учредителя или заявителя о создании компании, “массового” бухгалтера, зачастую все совпадают в одном лице;

- обычно “живет” не более одного года, реже – двух лет;

- отсутствует реальный производственный процесс, организация существует только “на бумаге” либо деятельность ведется с убытком;

- отсутствует имущество для ведения предпринимательской деятельности, производственные и торговые площади и склады;

- руководитель не является на вызовы в налоговую инспекцию, не проживает по адресу регистрации, его телефон заблокирован;

- не имеет работников либо размер их зарплаты ниже прожиточного минимума;

- не отвечает на запросы о предоставлении информации;

- расчетный счет открыт в “неблагонадежном” банке;

- не обращает внимания на ошибки в первичных документах и актах сверки;

- не ликвидируется официально (просто бросается).

среднего и малого масштаба деятельности не могут позволить себе подобные проверки.

Кроме того, на момент заключения договора контрагент может выглядеть вполне благопристойно: у него есть и офис, и гендиректор, и все признаки юридического лица. А ко времени проведения проверки все это может исчезнуть. Загвоздка в том, что принадлежность контрагента к категории однодневок объективно выявляется уже постфактум.

Более того, налоговые органы при проверке получают такие доказательства (протокол допроса свидетеля, почерковедческая экспертиза), которые обычным налогоплательщикам недоступны, т. к. у них нет соответствующих полномочий. Ни закон, ни обычаи делового оборота, ни тем более рекомендации Минфина России не могут устанавливать обязанности отбирать образцы подписи и проверять паспортные данные директора контрагента или собирать доказательства личного знакомства с ним.

По сделкам с удаленными контрагентами и по интернет-сделкам сделать это зачастую вообще невозможно.

Но бездействовать нельзя. Стратегию защиты лучше выстраивать сообразно арбитражной практике.

На практике

Суды считают, что компания должна выбирать таких контрагентов, связь с которыми не повлечет для нее дополнительных налоговых начислений. А если инспекторы заявляют об использовании схемы минимизации налогов, то в общем случае арбитры проверяют следующие обстоятельства:

• проявил ли налогоплательщик должную осмотрительность при выборе контрагента;

• есть ли у компании-контрагента расходы на ведение хозяйственной деятельности;

• носят ли платежи, проходящие через эту компанию, транзитный характер;

• поступили ли денежные средства реальному производителю товаров (работ, услуг) либо вернулись тому, от кого ушли;

• соответствует ли размер цены на товар, приобретенный налогоплательщиком, средним ценам, сложившимся на рынке;

• целесообразны ли сделки с экономической точки зрения.

Также суды указывают, что для признания налоговой выгоды необоснованной недостаточно таких данных, как отсутствие сведений о месте нахождения контрагента и непредставление им налоговой отчетности. Недостаточно и указаний на то, что контрагент заявляет минимальные налоговые обязательства, совершает не характерные для заявленного вида деятельности операции, у него отсутствуют материальные и трудовые ресурсы.

Чтобы обосновать правомерность претензий, налоговым органам необходимо доказать, что при совершении сделки налогоплательщику были бесспорно известны обстоятельства деятельности контрагента. Также нужно представить документальные доказательства преднамеренности и согласованности действий участников сделки, приводящих к необоснованному уменьшению налоговых обязательств.

“За” и “против” добросовестных

Доказанность намеренной сделки с однодневкой – категория, носящая весьма условный характер. Она основывается на традиционном наборе признаков такой фирмы, разработанном аналитиками из ФНС России. Налоговики вполне могут собрать доказательства согласованности действий компаний, в частности:

• общие учредители или члены руководства у проверяемой организации и поставщиков второго, третьего и т. д. уровней;

• прямая переписка между этими лицами по вопросам, которые хотя бы косвенно связаны со спорным моментом;

• свидетельские показания лиц, участвующих в организации такой схемы.

Например, в постановлении ФАС Западно-Сибирского округа от 06.10.2008 № Ф04-6008/2008(12810-А46-41) суд пришел к выводу, что в цепочку поставщиков намеренно включены лишние звенья, что привело к неправомерному увеличению сумм НДС, заявленных к возмещению.

Нечаянная радость

Иногда в пользу налогоплательщиков срабатывают довольно нестандартные аргументы. Например, контрдоводом против утверждений налогового органа об отсутствии должной осмот рительности может послужить то, что “проблемный” поставщик являлся одним из более чем двух сотен контрагентов компании. В связи с этим она не могла провести полномасштабный контроль данного бизнес-партнера.

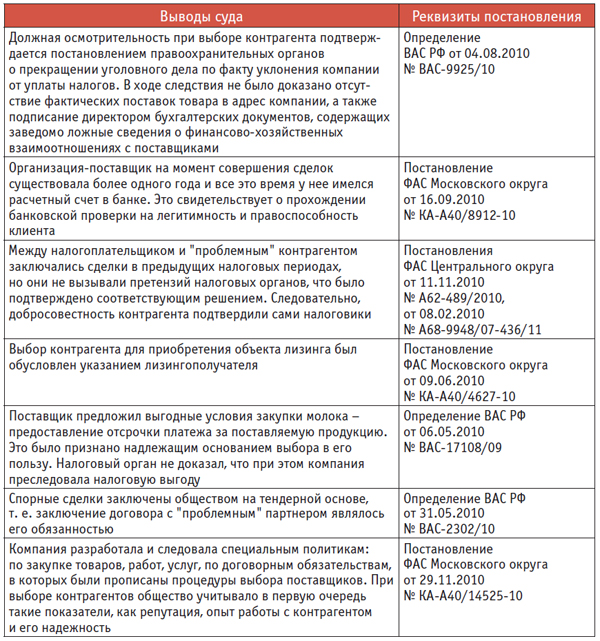

Судебная практика

По материалам постановления Восемнадцатого арбитражного апелляционного суда от 07.06.2011 № 18АП-4929/2011

Доводы инспекции о том, что руководитель заявителя лично не встречался с руководителем контрагента при заключении договора и не удостоверился в его полномочиях, отклонены судом. Исходя из обычаев делового оборота, большинство некрупных сделок заключается путем простого направления экземпляров договоров по почте или с посыльными.

При этом заключение договора в одном месте в присутствии руководителей сторон сделки практикуется только в отношении важных или крупных сделок.

Спорная сделка не отвечала признакам крупной или важной. При таких обстоятельствах суд признал: получение экземпляров договора с “проблемным” поставщиком от курьера, без личной встречи с руководителем контрагента не означает, что компания не проявила должную осмотрительность.

Еще один сильный аргумент из арсенала защиты – использование товаров и услуг в деятельности налогоплательщика.

Так, в одном из дел фактическое использование товаров, закупленных у “проблемного” поставщика, убедило суд в реальности сделки. Кондитерская фабрика приобрела у него оборудование, а также работы по его установке. Но при проверке было очевидно, что спорное оборудование установлено на фабрике и используется для производственной деятельности.

Следовательно, при заключении договоров компания руководствовалась разумными экономическими причинами и целями делового характера, направленными на получение положительного эффекта в результате реальной предпринимательской или иной экономической деятельности (постановление ФАС Московского округа от 20.09.2010 № КА-А40/10522-10). Остальные примеры приведены в виде таблицы судебной практики.

Помимо изучения статистики налоговых побед и поражений для оценки налоговых рисков и судебных перспектив налогоплательщикам можно посоветовать внимательно и трезво подходить к подготовке доказательственной базы, а также заранее принимать в расчет худший вариант развития событий.